日本初のAIスコア・レンディングの「J.Score」ってなに?

信用を数値化して、借入の金額や利率に反映するよ

2019年、「LINEスコア」が開始されました。

その約1年前に始まっているのが、「J.Score」です。

「LINEスコア」がスマホを活用した各種サービスを中心に打ち出しているのに対し、「J.Score」はローンサービスがメインです。

「J.Score」の概要をまとめました。

J(ジェイ)スコアとは? 借入の可否を決めるもの

J.Score と は

「J.Score」は、株式会社J.Score(ジェイスコア)の運営する「信用スコア」です。

運営会社

「株式会社J.Score」は、みずほ銀行・ソフトバンク株式会社が、半分ずつの株式を保有する会社です。

みずほ銀行は、日本3大銀行の一つであり、ソフトバンク株式会社は携帯電話を中心としするIT企業です。

J.Score導入の狙い

銀行とIT会社が連携して、AIを活用して、その人の融資条件を判断できるように数値化するのが「J.Score」です。

銀行も、マイナス金利のため預入が減っています。銀行は個人への融資を拡大し、収益化を狙います。

誰でも彼でも貸し出していては貸し倒れの恐れがあるので、必ず返してもらえるかの判断が必要です。

そこで、お金を借りても返せる人とはどういう人なのか、ビッグデータを集積し、AIで分析することで数値化するのが「J.Score」なのです。

J.Scoreの平均点は何点?

J.Scoreは、質問に答えることで算出され、アカウントを連携するなどすることで加算されます。

「ハビットチェンジ」というプログラムを実行し、「習慣を変える」ことでもスコアアップが期待できます。

「上限は1000点」と明らかですが、スコアの点数が500点以下の場合は、点数の表示もされないようです。

600点以上になると、金利や融資限度枠が有利になりますが、平均点は何点なのかは分かりませんし、平均点が分かったところで、あまり意味はありません。

J.Scoreの点数が意味がないといえる理由

現時点で、J.Scoreで算出される点数にあまり意味がない、という理由は、まだ始まって間もないサービスであり、データが十分に蓄積されていないからです。

中国のように独裁的な政府が、全国民に算出を半ば強制してデータを収集すれば、2年程度でも有効なデータは集まるでしょう。

日本は、企業の自由競争に任せているので、なかなかデータは集まりません。

その人が「ちゃんとお金を返す人なのか?」をAIが分析し、数値化するためには、膨大なデータが必要です。

正確に判定できるだけのデータが集積されていない時点での数値化は、ほぼ意味がありません。

J.Scoreが700以上あると

J.Scoreが700点以上あると、融資条件が有利になります。

それに加えて「リワード」と名付けられた「特典」があります。

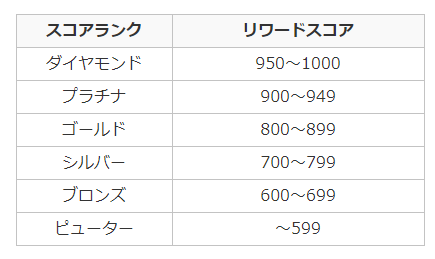

得点に応じて「スコアランク」が決まり、スコアランクのレベルが上がると、より多くの「特典」を得ることが出来ます。

【公式サイト】より

「リワード」は「特典」、あくまでも「おまけ」です。

各種サービスを有利に利用できるものですが、各リワードを利用するときには、リワードの提供会社に個人情報を渡すことになります。

「個人情報は規約に従って、厳密に管理しています」と公表はしているものの、リワードの利用は提供会社への情報提供の承認となるので、闇雲に特典に飛びつくのは良くありません。

特典の提供元をよく確認して、納得した上で自己責任で利用しましょう。

まとめ・・・J.Scoreの概要

「J.Score」は、利用者が増えて、有効なデータが蓄積すれば、有用な信用スコアになるかもしれません。

それまでは、個人情報と引き換えに、リワードでちょっと得する、というのが個人としての利用法と思います。

中国のように、国が主導しなければ、良くも悪くも、なかなか浸透しないでしょう。

一方、LINEスコアは、スマホアプリで便利なサービスが受けられる「便利さ」から、広まる可能性があると感じます。

2020年秋には、Yahoo! JAPANとLINEが経営統合する予定なので、それ以降に本格的な動きがあると予想します。

まだ、これからだね。